2026 ผู้เขียน: Howard Calhoun | calhoun@techconfronts.com. แก้ไขล่าสุด: 2025-01-24 13:26:22

การขายอพาร์ทเมนต์อาจมีความจำเป็นด้วยเหตุผลหลายประการ แต่ในขณะเดียวกัน แต่ละคนก็สนใจว่าจะต้องเสียภาษีจากการขายอพาร์ทเมนต์หรือไม่ อันที่จริงหลังจากเสร็จสิ้นกระบวนการนี้ พลเมืองจะได้รับรายได้ส่วนหนึ่งซึ่งจะต้องเรียกเก็บค่าธรรมเนียม แต่ในขณะเดียวกันก็มีเงื่อนไขบางประการที่ไม่ต้องโอนภาษี ผู้ขายแต่ละรายต้องคิดให้ออกว่าต้องใช้เวลานานเท่าใดในการเป็นเจ้าของอพาร์ทเมนท์ เพื่อที่หลังจากขายแล้ว คุณไม่จำเป็นต้องจ่ายค่าธรรมเนียม นอกจากนี้ ยังคำนึงถึงความเป็นไปได้ของการใช้การหักลดหย่อนเพื่อลดฐานภาษีด้วย

เก็บภาษีเท่าไหร่

ก่อนอื่น คุณต้องคิดให้ออกว่าค่าธรรมเนียมคืออะไร เจ้าของแต่ละรายที่ขายอสังหาริมทรัพย์หรือบางส่วนควรรู้ว่าภาษีใดที่ต้องเสียภาษีสำหรับการขายอพาร์ตเมนต์ และไม่ว่าเขาจะต้องจ่ายค่าธรรมเนียมนี้หรือไม่

การคำนวณจะใช้จำนวนเงินที่ระบุไว้ในสัญญาที่ร่างขึ้นสำหรับการขายวัตถุ ไม่ใช่เรื่องแปลกที่ผู้ขายจะขอราคาที่ต่ำกว่าในข้อตกลงนี้จากผู้ซื้อซึ่งจะทำให้ไม่ต้องเสียภาษีเมื่อใช้หัก สิ่งนี้นำไปสู่ความจำเป็นในการแก้ไขกฎหมาย ดังนั้นตอนนี้ไม่เพียงแค่คำนึงถึงราคาขายเท่านั้น แต่ยังรวมถึงมูลค่าที่ดินของวัตถุด้วย หากสูงกว่ามูลค่าที่มีอยู่ในสัญญา ก็เท่ากับราคาที่ดินที่คำนวณจำนวนภาษี

การเปลี่ยนแปลงดังกล่าวสมเหตุสมผลเนื่องจากจำเป็นต้องลดจำนวนธุรกรรมที่เป็นการฉ้อโกง ซึ่งจุดประสงค์หลักคือการหลีกเลี่ยงภาษี อีก 13% จะถูกเรียกเก็บจากจำนวนเงินที่เปิดเผย ฐานภาษีอาจลดลงเมื่อใช้การหักเงิน

ระเบียบกฎหมาย

ข้อกำหนดในการจ่ายภาษีสำหรับรายได้ที่ได้รับจากการขายอสังหาริมทรัพย์นั้นถูกควบคุมโดยข้อบังคับที่แตกต่างกัน เหล่านี้รวมถึงศิลปะ 117 และศิลปะ 220 แห่งรหัสภาษี เช่นเดียวกับกฎหมายของรัฐบาลกลางฉบับที่ 382

เอกสารระบุว่าจะต้องเสียภาษีขายสำหรับการขายอพาร์ทเมนต์หรือไม่ กำหนดค่าธรรมเนียมอย่างไร และภายใต้สถานการณ์ใดที่ผู้ขายได้รับการยกเว้นจากกระบวนการ

เมื่อไม่ชำระภาษี

มีเงื่อนไขบางประการที่ผู้ขายอสังหาริมทรัพย์ไม่ต้องเสียภาษีจากรายได้ของตน ภาษีหลังการขายอพาร์ทเมนต์จะไม่ถูกชำระ (ด้วยเหตุผลหลายประการ) เฉพาะเมื่อมีหลักฐานของสถานการณ์เหล่านี้ คุณไม่จำเป็นต้องคำนวณและชำระค่าธรรมเนียมในสถานการณ์:

- หลังจากซื้ออพาร์ทเมนต์ ผู้ขายเป็นเจ้าของอพาร์ทเมนท์มานานกว่าห้าปี

- หลังจากได้รับที่อยู่อาศัยโดยมรดกจากการร่างของกำนัลหรือตามคำตัดสินของศาล คุณต้องรอ 3 ปี เพื่อที่คุณจะได้ขายวัตถุนั้นโดยได้รับการยกเว้นภาษีในภายหลัง

- หากอพาร์ทเมนท์ถูกขายในราคาที่ต่ำกว่าราคาซื้อเนื่องจากจำเป็นต้องเสียภาษีเงินได้ แต่คุณจะต้องพิสูจน์อย่างเป็นทางการว่าผู้ขายไม่ได้ทำกำไรจริง ๆ ซึ่งสัญญาสำหรับ การซื้อและการขายที่อยู่อาศัยใช้;

- อสังหาริมทรัพย์มีมูลค่าน้อยกว่า 1 ล้านรูเบิล เนื่องจากผู้ขายอสังหาริมทรัพย์แต่ละรายสามารถใช้ประโยชน์จากการหัก 1 ล้านรูเปียห์ได้ และด้วยจำนวนนี้ฐานภาษีจึงลดลงด้วยราคาที่ต่ำ ของที่อยู่อาศัย ไม่ต้องจ่ายค่าธรรมเนียม

ประเมินราคาบ้านต่ำอย่างไม่สมเหตุสมผลไม่สามารถนำมาใช้ได้อีกต่อไป นี่เป็นเพราะความจริงที่ว่าภาษีจากการขายอพาร์ทเมนต์สำหรับบุคคลสามารถคำนวณได้จากมูลค่าที่ดินหากสูงกว่าราคาขายของวัตถุ

โอนเงินเมื่อใด

ค่าธรรมเนียมครบกำหนดปีหน้า ดังนั้นหากอพาร์ทเมนต์ขายในปี 2560 และในขณะเดียวกันก็จำเป็นต้องคำนวณและโอนค่าธรรมเนียมจะต้องโอนไปยังงบประมาณก่อนวันที่ 15 กรกฎาคม 2018

หากมีความล่าช้า ค่าปรับจะถูกเรียกเก็บซึ่งทำให้ยอดรวมที่ต้องโอนไปยังงบประมาณเพิ่มขึ้นอย่างมาก

การเป็นเจ้าของอพาร์ทเมนต์ใช้เวลานานเท่าใดจึงจะไม่จ่ายภาษีหลังการขาย

มีการเปลี่ยนแปลงครั้งสำคัญในปี 2559 ดังนั้นตอนนี้ทุกคนควรรู้วิธีกำหนดช่วงเวลานี้อย่างถูกต้องว่าพวกเขาจะไม่รับผิดชอบต่อการละเมิด กฎพื้นฐานได้แก่:

- ถ้าทรัพย์สินถูกซื้อหลังปี 2559 คุณต้องรอ 5 ปีจึงจะขายได้โดยไม่ต้องเสียค่าธรรมเนียม

- หากได้รับวัตถุจากการทำธุรกรรมอื่น ๆ ที่ผู้รับอพาร์ทเมนท์ไม่ได้ใช้เงินใด ๆ เช่นได้รับที่อยู่อาศัยโดยการรับมรดกหรือบริจาคบนพื้นฐานของการบริจาคที่ถูกต้อง สามารถขายได้โดยไม่ต้องเสียภาษีในสามปี

ภาษีจากการขายอพาร์ทเมนต์ที่เป็นเจ้าของน้อยกว่า 3 ปีจะต้องชำระโดยไม่ล้มเหลว ในกรณีนี้การนับถอยหลังเริ่มต้นจากช่วงเวลาที่พลเมืองได้รับเอกสารยืนยันสิทธิ์ในอสังหาริมทรัพย์ ตัวอย่างเช่น หากซื้อวัตถุจากการบริจาคหุ้น การนับถอยหลังจะต้องดำเนินการตั้งแต่ช่วงเวลาที่ชำระเงินครั้งสุดท้าย

ฉันต้องเสียภาษีที่อยู่อาศัยที่ได้รับบริจาคหรือมรดกหรือไม่? ใช่ หากใช้ทรัพย์สินดังกล่าวน้อยกว่าสามปีและคุณต้องการขาย สมมติว่าคุณเป็นเจ้าของอพาร์ตเมนต์เป็นเวลา 3 ปี ในกรณีนี้ ภาษีขายจะไม่ต้องคำนวณและโอน แต่ในขณะเดียวกัน จำเป็นต้องส่งหลักฐานของบริการภาษีของรัฐบาลกลางว่าผ่านไปแล้วกว่าสามหรือห้าปีอย่างแท้จริง

ลดราคาได้ไหม

ใครขายอสังหาริมทรัพย์ก็อยากเลี่ยงภาษี หลายคนไม่ต้องการจ่ายภาษีจากการขายอพาร์ทเมนต์ เพราะพวกเขาจงใจประมาทยอดขายราคาของวัตถุดังนั้นเมื่อใช้การหักลดหย่อนไม่มีภาษีเลยหรือมีเพียงเล็กน้อย

วิธีนี้ไม่ได้ใช้มาตั้งแต่ปี 2559 นี่เป็นเพราะข้อเท็จจริงที่ว่าก่อนที่จะคำนวณค่าธรรมเนียม พนักงานของ Federal Tax Service จะเปรียบเทียบตัวบ่งชี้สองตัวที่แสดงด้วยราคาขายและมูลค่าที่ดินของวัตถุ การคำนวณจะขึ้นอยู่กับจำนวนเงินที่จะมากขึ้น ดังนั้นการหลีกเลี่ยงภาษีด้วยวิธีนี้จะไม่ได้ผล ภาษีจากการขายอพาร์ทเมนต์ใหม่ที่ซื้อหรือได้รับน้อยกว่าสามหรือห้าปีที่แล้วจะต้องชำระในทุกกรณี

ไม่จ่ายภาษีเมื่อเป็นเจ้าของอพาร์ทเมนต์น้อยกว่า 5 ปีได้อย่างไร

มีความเป็นไปได้บางอย่างที่ทำให้คุณไม่ต้องชำระค่าธรรมเนียมนี้แม้ว่าอพาร์ตเมนต์จะมีเจ้าของมาเป็นเวลาน้อยกว่าห้าปีก็ตาม ไม่ชำระภาษีการขายอพาร์ทเมนท์ภายใต้เงื่อนไขและสถานการณ์ต่อไปนี้:

- ทรัพย์สินที่ซื้อก่อนปี 2559 ดังนั้นจึงยังคงอยู่ภายใต้เงื่อนไขที่คุณต้องรอสามปี ไม่ใช่ห้าปีจึงจะสามารถขายได้โดยไม่เสียค่าธรรมเนียม

- อพาร์ทเมนต์ได้รับเป็นของขวัญหรือมรดกดังนั้นจึงไม่มีเงินจ่ายให้กับพลเมืองซึ่งนำไปสู่ความจริงที่ว่าเพียงพอที่จะเป็นเจ้าของวัตถุเพียง 3 ปีจากนั้นจึงขายและไม่ จ่ายภาษี

- ผู้ขายสามารถพิสูจน์ได้ว่าเขาไม่ได้ทำกำไรในสองธุรกรรมภายในสามปี ดังนั้นเขาจึงขายวัตถุในราคาที่ต่ำกว่าที่ซื้อมาเล็กน้อย แต่ภายใต้เงื่อนไขดังกล่าว สิ่งสำคัญคือราคาขาย ไม่ได้อยู่ต่ำกว่าที่ดินค่าใช้จ่ายของอพาร์ทเมนท์;

- การทำธุรกรรมเกี่ยวกับที่อยู่อาศัยราคาไม่แพง ดังนั้นที่ดินและราคาขายของมันต่ำกว่า 1 ล้านรูเบิล ซึ่งนำไปสู่ความจริงที่ว่าเนื่องจากการหักลดหย่อน ฐานภาษีจึงติดลบโดยสิ้นเชิง

เงื่อนไขข้างต้นทั้งหมดต้องได้รับการพิสูจน์โดยพลเมืองที่ใช้เอกสารราชการ ดังนั้นจึงจำเป็นต้องส่งเอกสารที่เกี่ยวข้องไปยัง Federal Tax Service

ความแตกต่างของการขายอพาร์ทเมนต์ที่ได้รับมรดก

หากพลเมืองได้รับทรัพย์สินทางมรดก เขาก็ต้องจ่ายอากรของรัฐ ขึ้นอยู่กับมูลค่าของวัตถุ ตลอดจนต้องจัดการกับการจดทะเบียนอพาร์ตเมนต์เป็นเวลานาน นอกจากนี้สำหรับการลงทะเบียนในทรัพย์สินคุณต้องชำระค่าธรรมเนียม 2,000 รูเบิล บ่อยครั้งหลังจากการลงทะเบียนบุคคลมีความปรารถนาที่จะขายวัตถุ โปรดทราบว่าภายใต้เงื่อนไขดังกล่าวจะต้องชำระภาษีจากการขายอพาร์ทเมนต์ที่สืบทอดมา

ควรประเมินปัจจัยบางอย่างก่อน:

- เป็นตัวกำหนดขนาดของมูลค่าที่ดินของทรัพย์สินเนื่องจากเป็นตัวบ่งชี้ที่จะใช้ในการคำนวณภาษีหากอพาร์ทเมนท์ขายในราคาที่ต่ำกว่า

- หัก 1 ล้านรูเบิลจากจำนวนเงินที่ได้รับ แสดงโดยการหัก

- คำนวณจากมูลค่านี้ 13% เพื่อกำหนดจำนวนเงินที่จะต้องจ่ายให้กับงบประมาณ เนื่องจากถ้ามันมากเกินไป มักจะแนะนำให้รอสามปีจึงจะขายวัตถุโดยไม่ต้องเสียภาษี

ยังไม่ได้คำนวณมูลค่าที่ดินสำหรับอพาร์ทเมนท์ทั้งหมด นี่เป็นเพราะความจริงที่ว่ามันถูกกำหนดโดยค่าคอมมิชชั่นพิเศษที่ประกอบด้วยพนักงานที่มีคุณสมบัติของ BTI เท่านั้นดังนั้นบ่อยครั้งที่ตัวบ่งชี้นี้ยังไม่ได้ถูกกำหนดสำหรับวัตถุเฉพาะ ในกรณีนี้ทายาทจะต้องสั่งการประเมินดังกล่าวด้วยตัวเองซึ่งมีค่าใช้จ่ายเพิ่มเติม

การหักเงินที่แนะนำคืออะไร

ใครก็ตามที่วางแผนจะขายอพาร์ทเมนต์หรือแม้แต่ห้องควรจำไว้ว่าเขามีโอกาสที่จะใช้การลดหย่อนภาษี เป็นมาตรฐานสำหรับอพาร์ทเมนต์ทั้งหมด 1 ล้านรูเบิล ในกรณีนี้จะต้องเสียภาษีจากการขายอพาร์ทเมนท์เท่าไหร่

ตัวอย่างเช่น อพาร์ตเมนต์ขายได้ 3.4 ล้านรูเบิล และจำนวนนี้สูงกว่ามูลค่าที่ดินของวัตถุ การทำธุรกรรมเสร็จสมบูรณ์ภายในหนึ่งปีหลังจากซื้อทรัพย์สิน ฉันต้องจ่ายภาษีสำหรับการขายอพาร์ทเมนต์ในกรณีนี้หรือไม่? เนื่องจากเวลาสามหรือห้าปียังไม่ผ่านไปหลังจากการจดทะเบียนอสังหาริมทรัพย์จึงต้องคำนวณและโอนค่าธรรมเนียมอย่างถูกต้อง

ในขั้นต้น มีการคำนวณฐานภาษีซึ่งราคาขายจะลดลงตามจำนวนเงินที่หัก: 3, 4 - 1=2.4 ล้านรูเบิล นอกจากนี้ จะมีการเรียกเก็บภาษีจากจำนวนนี้: 2.4 ล้าน x 13%=312,000 rubles

คุณสามารถใช้การหักลดหย่อนภาษีในการขายอพาร์ทเมนต์ได้ก็ต่อเมื่อผู้ขายมีหลักฐานว่าเขาใช้เงินของเขาไปกับวัตถุในตอนแรก หลักฐานนี้สามารถจัดเตรียมได้โดยเอกสาร:

- การโอนเงินตามการโอนเงินไปยังบัญชีอื่น ดังนั้นขั้นตอนการซื้อวัตถุจึงดำเนินการผ่านธนาคารอย่างสมบูรณ์

- ใบเสร็จแจ้งการโอนเงิน

- การกระทำในการยอมรับและโอนวัตถุที่ระบุราคาทรัพย์สินนี้

- เช็คทางการเงินที่ไม่เพียงแต่ยืนยันการซื้อที่อยู่อาศัยเท่านั้น แต่ยังรวมถึงการเสร็จสิ้นด้วย

หลังจากเตรียมหลักฐานแล้วใช้การหักได้

เมื่อใดจึงจะเหมาะสมที่จะยกเลิกการหักเงิน

ผู้ขายบ้านสามารถตัดสินใจได้ว่าราคาขายจะลดลงตามจำนวนเงินที่หักหรือราคาซื้ออสังหาริมทรัพย์ ตัวอย่างเช่นในปี 2559 ซื้ออพาร์ตเมนต์ 2.3 ล้านรูเบิล ในปี 2560 ขายได้ 4.2 ล้านรูเบิล

หากคุณใช้การหักภาษี จำนวนภาษีจากการขายอพาร์ทเมนต์จะเท่ากับ: (4, 2 - 1) x 13%=416,000 rubles

หากคุณใช้วิธีที่เกี่ยวข้องกับการกำหนดกำไรจริงที่ได้รับ จำนวนค่าธรรมเนียมจะเป็น: (4, 2 - 2, 3) x 13%=247,000 rubles

ดังนั้นในสถานการณ์เช่นนี้ ขอแนะนำให้ปฏิเสธการหักลดหย่อนเพื่อลดภาษีจากการขายอพาร์ทเมนท์ กฎหมายใหม่ระบุว่าหากไม่สามารถยืนยันราคาซื้อของวัตถุได้ ในกรณีใด ๆ คุณจะต้องหักเงิน

มีการหักเงินปีละครั้งเท่านั้น ดังนั้นหากบุคคลทำธุรกรรมหลายครั้งในหนึ่งปี โอกาสในการลดฐานภาษีสำหรับอพาร์ตเมนต์เพียงแห่งเดียวก็มีผลบังคับใช้

ซื้อบ้านก็คืนภาษีได้ คำนวณจากการใช้จ่าย:

- จำนวนเงินที่ซื้ออพาร์ตเมนต์;

- ค่าใช้จ่ายในการก่อสร้างโรงงาน;

- ซื้อที่ดินสร้างบ้าน

- ชำระคืนดอกเบี้ยเงินกู้ หากมีการออกเงินกู้จำนองเพื่อซื้อที่อยู่อาศัย

การหักทรัพย์สินสูงสุดมีให้ในจำนวน 260 รูเบิล สามารถคืนได้มากถึง 390,000 rubles จากราคาซื้อหรือราคาก่อสร้างรวมถึงดอกเบี้ยจำนอง

ราคาที่ดินของวัตถุคำนวณอย่างไร

หลายคนไม่รู้เกี่ยวกับนวัตกรรมในกฎหมาย ดังนั้นพวกเขาจึงพยายามลดฐานภาษีด้วยการขายอสังหาริมทรัพย์ด้วยต้นทุนที่ต่ำ พวกเขาเจรจากับผู้ซื้อเพื่อให้สัญญามีจำนวนไม่เกิน 1 ล้านรูเบิล เมื่อใช้การหักลด ปรากฎว่าฐานภาษีแสดงด้วยมูลค่าติดลบ

แต่ตอนนี้หน่วยงานด้านภาษีในสถานการณ์เช่นนี้ไม่เพียงแต่ใช้ตัวบ่งชี้ที่ระบุไว้ในสัญญาการขาย แต่ยังใช้ราคาที่ดินเพื่อกำหนดภาษีจากการขายอพาร์ตเมนต์ด้วย กฎหมายระบุว่าหากมูลค่าที่ดินเกินมูลค่าที่มีอยู่ในเอกสาร ค่าธรรมเนียมจะถูกคำนวณ

ตัวอย่างเช่น พลเมืองคนหนึ่งซื้ออพาร์ตเมนต์ในราคา 1.5 ล้านรูเบิล ราคาที่ดินของมันคือ 1.3 ล้านรูเบิล หลังจากหนึ่งปีของความเป็นเจ้าของ บุคคลหนึ่งตัดสินใจขายวัตถุนั้นในราคา 1.6 ล้านรูเบิล เขาเห็นด้วยกับผู้ซื้อว่าสัญญาควรระบุจำนวน 900,000 รูเบิล เมื่อคำนวณภาษี พนักงานของ Federal Tax Service จะพิจารณาราคาที่ดินของวัตถุ เนื่องจากราคาจะสูงกว่าราคาขาย ในกรณีนี้เมื่อใช้การหักเงิน sizeภาษีจะเท่ากับ: (1, 3 - 1) x 13%=39,000 rubles

ความแตกต่างของการร่างคำประกาศ

หากบุคคลใดเป็นเจ้าของอสังหาริมทรัพย์น้อยกว่าวันที่ครบกำหนด เขาต้องไม่เพียงแต่คำนวณและชำระค่าธรรมเนียมเท่านั้น แต่ยังต้องจัดทำและยื่นคำร้องต่อกรมสรรพากรด้วย ไม่จำเป็นต้องสร้างเอกสารนี้ในสถานการณ์:

- อพาร์ทเมนต์ไม่ได้ขาย แต่แลกเปลี่ยนหรือบริจาคให้กับบุคคลอื่นเนื่องจากวัตถุถูกโอนฟรีหรือไม่ได้รับการชำระเงินเพิ่มเติมดังนั้นพลเมืองก็ไม่มีรายได้ที่สามารถคำนวณภาษีได้;

- วัตถุที่ขายนั้นเป็นของบุคคลมานานกว่าสามหรือห้าปีขึ้นอยู่กับว่าได้มาอย่างไร

ในสถานการณ์อื่นๆ ไม่เพียงแต่ต้องเสียภาษีเท่านั้น แต่ยังต้องยื่นใบประกาศด้วย สิ่งนี้จำเป็นก็ต่อเมื่อฐานภาษีเป็นบวก

สิ่งสำคัญคือต้องเข้าใจว่าไม่เพียงแค่พลเมืองจ่ายภาษีจากการขายอพาร์ทเมนต์เท่านั้น แต่ยังรวมถึงวิธีการประกาศด้วย กฎสำหรับการรวบรวมรวมถึง:

- ระบุระยะเวลาที่สร้างเอกสาร

- ลงทะเบียนข้อมูลส่วนตัวของผู้เสียภาษี

- มีการป้อนข้อมูลเกี่ยวกับวิธีการรับอพาร์ทเมนท์ ระยะเวลาในการกำจัดพลเมือง สำหรับราคาที่ซื้อและขาย

- ป้อนข้อมูลเกี่ยวกับการหักเงินที่เกี่ยวข้อง

- ให้กฎการคำนวณภาษี

ตามข้อมูลที่ประกาศ จะมีการชำระค่าธรรมเนียม

การยื่นคำร้องเป็นอย่างไร

เอกสารถูกนำเสนอในFTS ในรูปแบบต่างๆ:

- เยี่ยมชมสำนักงานบริการภาษีของรัฐบาลกลางเพื่อส่งเอกสารไปยังผู้เชี่ยวชาญ หลังจากนั้นจะมีการแจ้งและใบกำกับภาษีให้;

- ส่งเอกสารทางไปรษณีย์

- การใช้อินเทอร์เน็ต;

- ใช้ความช่วยเหลือของคนกลางที่ต้องมีหนังสือมอบอำนาจรับรอง

คุณไม่จำเป็นต้องร่างเอกสารหากผลการคำนวณคือไม่ต้องเสียภาษี ซึ่งรวมถึงกรณีที่หลังจากใช้การหักลดแล้วจะได้มูลค่าติดลบของฐานภาษีเนื่องจากข้อเท็จจริงนี้ไม่จำเป็นต้องพิสูจน์โดยผู้เสียภาษีบนพื้นฐานของศิลปะ 229 น. มันระบุว่าถ้ารายได้ไม่ต้องเสียภาษีก็ไม่ต้องรายงานโดยผู้เสียภาษีอากร

ความรับผิดชอบในการไม่ชำระค่าธรรมเนียม

หากผู้เสียภาษีทำผิดพลาดหรือเพียงแค่จงใจไม่จ่ายภาษีเงินได้บุคคลธรรมดาหลังจากการขายอพาร์ทเมนท์ สิ่งนี้นำไปสู่ความจริงที่ว่าพลเมืองถูกนำตัวไปสู่ความรับผิดทางปกครองหรือทางอาญา

การวัดความรับผิดขึ้นอยู่กับความรุนแรงของอาชญากรรมและจำนวนภาษี ดังนั้นสามารถกำหนดค่าปรับสูงถึง 100,000 รูเบิล หรือแม้กระทั่งจำคุกไม่เกินสามปี ดังนั้นจึงจำเป็นต้องยื่นคำร้องให้ตรงเวลาก่อนวันที่ 30 เมษายน และชำระค่าธรรมเนียมก่อนวันที่ 15 กรกฎาคมด้วย หากไม่มีเงินในวันที่ 16 จะมีการเรียกเก็บค่าปรับ 5% สำหรับแต่ละเดือนที่ล่าช้า ดังนั้นในหกเดือน คุณจะต้องจ่ายไม่เพียงแค่ภาษีเท่านั้น แต่ยังต้องชำระ 30% ของเงินนั้นด้วย ระดับต่ำสุดของค่าปรับดังกล่าวคือ 1,000 รูเบิล

ดังนั้น แต่ละคนควรรู้ว่าคุณต้องจ่ายภาษีอะไรเมื่อขาย / ซื้ออพาร์ทเมนต์เพื่อให้เงินสมทบตามงบประมาณได้ทันท่วงที นี้จะหลีกเลี่ยงความรับผิดที่สำคัญสำหรับการละเมิดที่ร้ายแรง ในขณะเดียวกัน คุณควรเข้าใจเงื่อนไขการเป็นเจ้าของ ความเป็นไปได้ของการใช้การหักเงิน และความแตกต่างอื่นๆ ของการคำนวณ

แนะนำ:

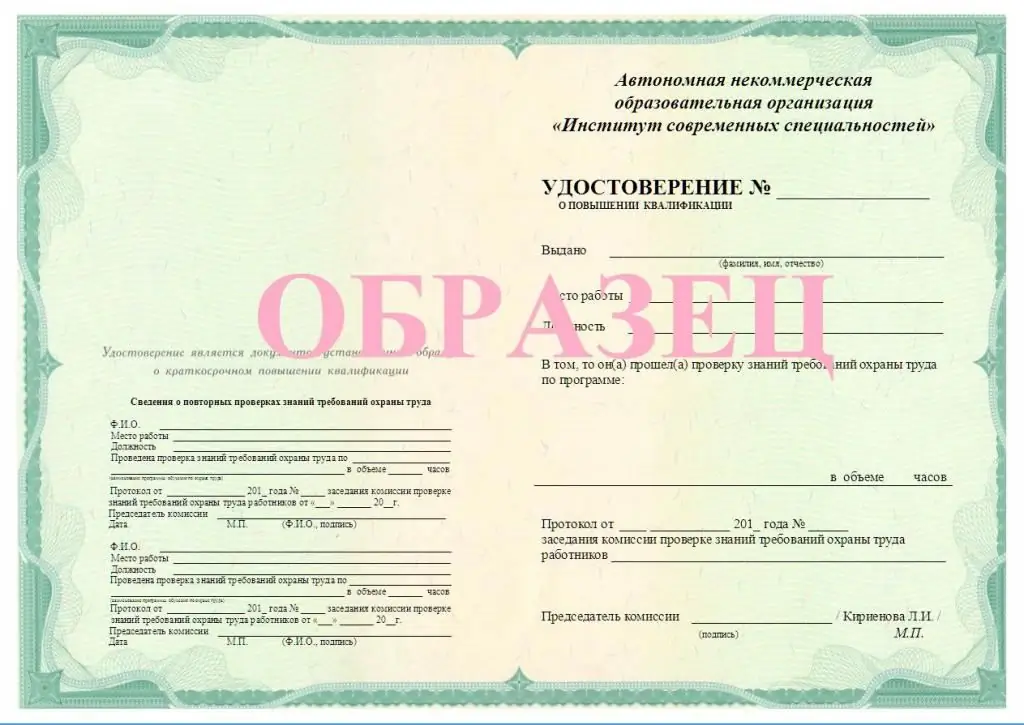

การพัฒนาวิชาชีพด้านการคุ้มครองแรงงาน: คุณสมบัติ ข้อกำหนด และคำแนะนำ

มีวิศวกรคุ้มครองแรงงานในทุกการผลิต บุคคลนี้มีหน้าที่สร้างสภาพการทำงานที่สะดวกสบายตลอดจนตรวจสอบการปฏิบัติตามกฎระเบียบด้านความปลอดภัย และนี่หมายความว่าต้องมีการยกระดับคุณสมบัติอย่างต่อเนื่อง

สนามยาเร็กสโกเย: คุณสมบัติ ประวัติศาสตร์ ขั้นตอนของการพัฒนา

คุณลักษณะของเงินฝาก Yarenga คือนอกเหนือจากน้ำมันสำรองแล้วยังมีแร่ไททาเนียมสำรองจำนวนมาก เงินฝากถือเป็นน้ำมันจนถึงปี 1941 เมื่อนักธรณีวิทยา V. A. Kalyuzhny ซึ่งถูกคุมขังใน Ukhtizhemlag ค้นพบความเข้มข้นของแร่ลิวโคซีนในแหล่งน้ำมันทราย

ภารกิจในการจัดการคือ คำจำกัดความ คุณสมบัติ งาน

ภารกิจคืออะไร? ในการจัดการ แนวคิดนี้คลุมเครือมาก บ่งบอกถึงปรัชญาของบริษัท เพื่อให้องค์กรทำงานได้อย่างมั่นคงและสร้างรายได้ องค์กรจะต้องเป็นประโยชน์ต่อผู้คน ไม่ใช่แค่ผลกำไรให้กับเจ้าของกิจการเท่านั้น นั่นคือเหตุผลที่องค์กรขนาดใหญ่ในปัจจุบันมีพันธกิจในการปกป้องสิ่งแวดล้อม ช่วยเหลือผู้คน หรือปรับปรุงคุณภาพชีวิตของแต่ละคน

ภาษีจากการขายอพาร์ทเมนต์: คุณสมบัติการคำนวณ ข้อกำหนด และคำแนะนำ

ใครและจ่ายภาษีการขายอสังหาริมทรัพย์เท่าไหร่? ขึ้นอยู่กับสถานการณ์หลายประการที่มาพร้อมกับการทำธุรกรรม ในปี 2561 การเปลี่ยนแปลงเกี่ยวกับธุรกรรมด้านอสังหาริมทรัพย์มีผลบังคับใช้ กฎหมายใหม่กำหนดเงื่อนไข ขั้นตอน และผลประโยชน์ในการคำนวณเงินสมทบจากรายได้จากการขายบ้านและอพาร์ทเมนท์

ผ้าอะรามิด : คุณสมบัติ คุณสมบัติ การดูแล

เส้นใยอะรามิดคืออะไร? ผ้าอะรามิดมีคุณสมบัติอะไรบ้าง? ใช้ในด้านใดบ้าง? วิธีการดูแลชุดที่ทำด้วยผ้าอะรามิดอย่างถูกต้อง?