2026 ผู้เขียน: Howard Calhoun | [email protected]. แก้ไขล่าสุด: 2025-01-24 13:26:15

การลงทุนด้านการผลิตเป็นกระดูกสันหลังขององค์กรใดๆ การลงทุนขนาดใหญ่จะทำให้สามารถสร้างหรืออัพเกรดวัสดุและฐานทางเทคนิคที่มีอยู่ แทนที่สินทรัพย์ที่มีอยู่จริงหรือล้าสมัย เพิ่มปริมาณของกิจกรรม เชี่ยวชาญผลิตภัณฑ์ประเภทใหม่ ขยายตลาดการขาย ฯลฯ แต่จะแน่ใจได้อย่างไรว่านักลงทุนที่มีศักยภาพจะตัดสินใจลงทุนเงินเพื่อพัฒนาบริษัทใดบริษัทหนึ่ง ในการทำเช่นนี้ พวกเขาจำเป็นต้องแสดงความมั่นคงขององค์กร ความน่าเชื่อถือ ความสามารถในการแข่งขัน และความสามารถในการทำกำไรขององค์กร เพื่อจุดประสงค์นี้ ตัวชี้วัดของความน่าดึงดูดใจในการลงทุนขององค์กรจะถูกคำนวณ

แนวคิดพื้นฐาน

ความน่าดึงดูดใจในการลงทุนหมายถึงอะไร? แนวคิดนี้เป็นชุดของตัวชี้วัดต่างๆ ของแผนการเงินและเศรษฐกิจ ด้วยความช่วยเหลือของพวกเขา ระดับตำแหน่งของบริษัทในตลาดถูกกำหนดขึ้นประเมินสภาพแวดล้อมภายนอกและศักยภาพของผลลัพธ์สุดท้าย

โดยทั่วไป ความน่าดึงดูดใจของโครงการลงทุนได้รับอิทธิพลจากปัจจัยมากมาย นอกเหนือจากค่านิยมเชิงคุณภาพและเชิงปริมาณ (เศรษฐกิจ การเมือง กฎหมาย สังคม /) ยังมีตำแหน่งภายในขององค์กรในสภาพแวดล้อมของตลาดตลอดจนการประเมินคุณภาพของศักยภาพทางการเงินและทางเทคนิค โมเดลทั้งหมดนี้ช่วยให้คุณกำหนดผลลัพธ์สุดท้ายได้

ความน่าดึงดูดใจในการลงทุนขององค์กรไม่สามารถแยกออกจากการพัฒนาของอุตสาหกรรมที่ดำเนินการอยู่ นั่นคือเหตุผลที่ไม่สามารถให้คำจำกัดความที่แน่นอนของแนวคิดนี้ได้ ท้ายที่สุดแล้ว แต่ละภาคส่วนของเศรษฐกิจของประเทศก็มีชุดทรัพย์สินของตัวเอง ซึ่งทำให้สามารถประเมินความน่าดึงดูดใจในการลงทุนขององค์กรได้

มีไว้เพื่ออะไร? ด้วยความช่วยเหลือของการประเมิน นักลงทุนสามารถประเมินความสามารถในการทำกำไรของการลงทุนในโครงการของเขา ผู้เชี่ยวชาญกล่าวว่าผู้ที่จะจัดหาเงินทุนเพื่อการพัฒนาบริษัทไม่ควรลืมว่ากิจกรรมของบริษัทนั้นเชื่อมโยงกับอุตสาหกรรมและภูมิภาคของประเทศ และเงื่อนไขที่พัฒนาในการผลิตขึ้นอยู่กับสิ่งนี้เป็นส่วนใหญ่ นั่นคือเหตุผลที่ความน่าดึงดูดใจของการลงทุนถูกกำหนดไว้หลายระดับในคราวเดียว นี่คือ:

- micro-level - การประเมินจะคำนวณตามตัวบ่งชี้ขององค์กรเฉพาะ

- meso-level - พิจารณาทั้งภูมิภาคที่บริษัทตั้งอยู่

- ระดับมาโคร -กำลังศึกษาปัญหาในระดับประเทศ

ความน่าดึงดูดใจขององค์กรในการลงทุน

แนวคิดนี้แสดงถึงชุดของคุณลักษณะที่หลากหลายซึ่งแสดงให้เห็นว่าการทำกำไรของบุคคลที่มีเงินทุนเพื่อลงทุนในการพัฒนาบริษัทนั้นสามารถทำกำไรได้มากเพียงใด

หากเราพิจารณาตัวชี้วัดสั้นๆ สำหรับการประเมินความน่าดึงดูดใจในการลงทุนขององค์กร สิ่งแรกที่ต้องคำนึงถึงคือปัจจัยที่บ่งชี้ว่ามีรายได้ที่มั่นคงซึ่งบริษัทได้รับในช่วงเวลาที่สำคัญ วันนี้ หลายบริษัทพยายามที่จะเพิ่มทุน ไม่น่าแปลกใจที่มีการแข่งขันที่ค่อนข้างยากในพื้นที่นี้ เพื่อดึงดูดเงินทุนที่จำเป็น จำเป็นต้องพัฒนาโครงการที่จะช่วยให้นักลงทุนที่มีศักยภาพสามารถคาดการณ์รายได้ของเขาหลังจากการทำธุรกรรมเสร็จสิ้น

การพัฒนารายงานที่อนุญาตให้ประเมินความน่าดึงดูดใจในการลงทุนขององค์กรนั้นดำเนินการโดยการรวมตัวชี้วัดทางการเงินต่างๆ เอกสารดังกล่าวช่วยให้คุณเห็นความแตกต่างทั้งหมดของบริษัท

เพื่อประเมินความน่าดึงดูดใจในการลงทุนขององค์กรตามงบดุลที่รวบรวมโดยแผนกบัญชี คำนวณดังต่อไปนี้:

- สภาพคล่อง. ค่าของตัวบ่งชี้นี้ระบุว่าสินทรัพย์ขององค์กรสามารถเปลี่ยนเป็นเงินสดได้เร็วแค่ไหน (ถ้าจำเป็น)

- ทรัพย์สิน. ตัวบ่งชี้นี้สะท้อนถึงส่วนแบ่งของสินทรัพย์ไม่หมุนเวียนและสินทรัพย์หมุนเวียนในสินทรัพย์รวมของบริษัท

- กิจกรรมทางธุรกิจ. แคลคูลัสตัวบ่งชี้นี้จะอธิบายลักษณะกระบวนการทางการเงินเหล่านั้นขององค์กร ซึ่งขึ้นอยู่กับผลกำไรเป็นหลัก

- เสพติดการเงิน. คำจำกัดความจะแสดงให้เห็นว่าบริษัทต้องการแหล่งการเงินภายนอกมากน้อยเพียงใดและจะสามารถดำเนินกิจกรรมของบริษัทโดยไม่ได้รับเงินทุนเพิ่มเติมหรือไม่

- ผลกำไรโดยรวม เป็นการสะท้อนประสิทธิผลขององค์กรในการใช้โอกาสทางการเงินที่มีอยู่

ตัวชี้วัดความน่าดึงดูดใจในการลงทุนขององค์กรก็เช่นกัน:

- ความพร้อมของทรัพยากร

- จำนวนคน

- การทำกำไรของผลิตภัณฑ์สำเร็จรูป

- ระดับการใช้กำลังการผลิต

- ค่าเสื่อมราคาของสินทรัพย์ถาวร

- ความพร้อมของการผลิตและสินทรัพย์ถาวร ฯลฯ

เกณฑ์หลักในการตัดสินใจโดยพิจารณาจากการประเมินความน่าดึงดูดใจในการลงทุนขององค์กรคือระดับความเสี่ยงของโครงการ เช่นเดียวกับผลที่ตามมา การคำนวณของตัวบ่งชี้ดังกล่าวจะทำหลังจากชี้แจงหมวดหมู่ของผลกระทบที่อาจเกิดขึ้น ในกรณีนี้ ความเสี่ยงที่มีอยู่ทั้งหมดสามารถแสดงได้ดังนี้:

- รายได้ลดลง;

- สภาวะตลาดที่เปลี่ยนแปลง;

- การแข่งขันที่กำลังเติบโต

- การเปลี่ยนแปลงในนโยบายการกำหนดราคา

- เสียสภาพคล่อง

- ค่าเริ่มต้น ฯลฯ

วิเคราะห์โครงการ

ธุรกิจการลงทุนมีความแตกต่างอย่างมีนัยสำคัญจากรูปแบบธุรกิจมาตรฐาน มันขึ้นอยู่กับแนวคิดของการซ้อนทุนโดยไม่มีส่วนร่วมโดยตรงในการดำเนินงานของบริษัท ในเรื่องนี้มีความจำเป็นเร่งด่วนในการวิเคราะห์ความน่าดึงดูดใจการลงทุนขององค์กรอย่างละเอียด ซึ่งจะช่วยให้คุณตัดสินใจได้อย่างถูกต้องโดยใช้ข้อมูลที่มีอยู่และนำทักษะการวิเคราะห์ไปใช้

โดยทั่วไป การวิเคราะห์ความน่าดึงดูดใจในการลงทุนขององค์กรเกี่ยวข้องกับงานในด้านต่อไปนี้:

- ศึกษาเงื่อนไขเบื้องต้นของบริษัท ในขณะเดียวกันก็พิจารณาปัจจัยทางการเมืองและเศรษฐกิจมหภาค

- ศึกษาสภาวะตลาดที่มีอยู่ในกิจกรรมของบริษัท

- ทบทวนด้านเทคนิคขององค์กร ในทิศทางนี้ ความพร้อมของพลังงานและระดับเทคโนโลยีของบริษัท การจัดหาทรัพยากรและการขนส่งอยู่ภายใต้การวิเคราะห์

- การศึกษาตัวบ่งชี้ที่แสดงถึงกิจกรรมทางการเงินของบริษัท ข้อมูลที่ได้รับจะช่วยให้เข้าใจว่าบริษัทสามารถสร้างกระแสการเงินที่เป็นบวกได้หรือไม่

- การวิเคราะห์ความสามารถขององค์กรที่มีให้กับวัตถุการลงทุน ในกรณีนี้จะพิจารณาถึงคุณภาพของทรัพยากรบุคคล ตลอดจนความสามารถของผู้จัดการในการตัดสินใจที่เพียงพอและทันเวลา

- การพิจารณาองค์ประกอบข้อมูลของธุรกิจ ในกรณีนี้ ควรจะศึกษาว่าบริษัทมีทรัพย์สินทางปัญญาหรือไม่ รวมถึงการบูรณาการเข้ากับพื้นที่ข้อมูลระหว่างรัฐ

- กำลังศึกษาความมั่นคงของทรัพย์สิน เป็นสิ่งสำคัญสำหรับนักลงทุนที่จะเข้าใจว่าบริษัทเป็นอย่างไรสามารถทนต่อปัจจัยทางสังคม การเงิน และเศรษฐกิจที่ไม่พึงประสงค์

การระบุการประเมินความน่าดึงดูดใจในการลงทุนขององค์กรที่ดำเนินงานนั้นรวมถึงการใช้วิธีการอย่างน้อยหนึ่งวิธีบนพื้นฐานของการวิเคราะห์ที่ดำเนินการ ทำให้สามารถตัดสินใจเกี่ยวกับการจัดสรรทุน

วิธีการเก็บรวบรวมข้อมูล

แนวทางการประเมินความน่าดึงดูดใจในการลงทุนขององค์กรอาจแตกต่างกันมาก สาเหตุหลักมาจากข้อเท็จจริงที่ว่าวันนี้ยังไม่มีการสำรวจเนื้อหาของหมวดหมู่นี้อย่างเต็มที่ และวิธีการแบบครบวงจรสำหรับการวิเคราะห์ความเสี่ยงของการลงทุนในบริษัทยังไม่ได้รับการพัฒนา บนพื้นฐานของการที่สามารถให้ คำอธิบายที่ชัดเจนเกี่ยวกับสถานการณ์ปัจจุบัน

เทคนิคที่พัฒนาโดยผู้เชี่ยวชาญใช้อินดิเคเตอร์ที่หลากหลาย ยิ่งกว่านั้น แต่ละคนตีความผลลัพธ์ในแบบของตัวเอง

ลองพิจารณาวิธีการที่นำไปใช้ในทางปฏิบัติเพื่อประเมินความน่าดึงดูดใจในการลงทุนขององค์กรกัน

แนวทางการกำกับดูแล คุณสมบัติที่สำคัญ

การวิเคราะห์และประเมินความน่าดึงดูดใจในการลงทุนขององค์กรมักจะทำบนพื้นฐานของการคำนวณที่ดำเนินการตามเอกสารที่นำมาใช้ในระดับกฎหมาย ดังนั้นจึงมีการใช้คำแนะนำระเบียบวิธีที่สร้างขึ้นเป็นพิเศษสำหรับพื้นที่นี้อย่างกว้างขวาง ได้รับการรับรองตามคำสั่งของ FSFR ของรัสเซียลงวันที่ 23 มกราคม พ.ศ. 2544 ใช้เพื่อประเมินฐานะทางการเงินและความน่าดึงดูดใจในการลงทุนของพระราชกฤษฎีกาของรัฐบาลองค์กรลงวันที่25 มิถุนายน 2546 เอกสารนี้อนุมัติกฎการดำเนินการวิเคราะห์ทางการเงินโดยผู้จัดการอนุญาโตตุลาการ

ในแหล่งข้อมูลข้างต้น คุณสามารถค้นหาตัวชี้วัดหลักที่ใช้ประเมินความน่าดึงดูดใจทางการเงินและการลงทุนขององค์กร ได้แก่ กิจกรรมทางธุรกิจและสภาพคล่อง ประสิทธิภาพการใช้เงินทุนหมุนเวียน เป็นต้น

อย่างไรก็ตาม ตัวชี้วัดเหล่านี้สามารถบ่งบอกถึงความน่าดึงดูดใจในการลงทุนของบริษัทได้ภายในกรอบที่แคบของแนวทางการประเมินแบบดั้งเดิมเท่านั้น นอกจากนี้ ค่าที่แนะนำโดยเอกสารกำกับดูแลเหล่านี้จะถูกนำไปใช้ในระหว่างขั้นตอนการล้มละลาย ด้วยเหตุนี้ จึงเป็นเรื่องยากที่จะใช้โดยตรงเพื่อกำหนดความน่าดึงดูดใจของบริษัทต่อผู้ถือทุน

กระแสเงินสดลดราคา

วิธีการประเมินความน่าดึงดูดใจในการลงทุนขององค์กรนี้ขึ้นอยู่กับการกำหนดมูลค่าของบริษัท ในการทำเช่นนี้ จะมีการประมาณการกระแสเงินสดเพื่อบ่งชี้ความสามารถในการทำกำไรของกิจกรรมในอนาคต

ระยะเวลาในการคำนวณตัวชี้วัดเมื่อใช้วิธีนี้ใช้เวลา 3-5 ปี ในการทำเช่นนั้น มีการคาดการณ์กระแสเงินสดหลายอย่าง คำนวณจนถึงจุดหนึ่งและในช่วงหลังการคาดการณ์ ทั้งสองสิ่งนี้และตัวบ่งชี้อื่น ๆ มีผลในวันที่ทำการประมาณการต้นทุนปัจจุบันของบริษัท ทั้งหมดนี้ทำในขณะที่ลดราคาในอัตราที่สะท้อนถึงความเสี่ยงที่เกี่ยวข้องกับการรับกระแสการเงิน ส่งผลให้มูลค่าปัจจุบันของบริษัทจะเกิดขึ้น ตัวบ่งชี้นี้จะช่วยให้บทสรุปสุดท้ายเกี่ยวกับความน่าดึงดูดใจของโครงการเพื่อการลงทุน

เมื่อใช้วิธีนี้ การวิจัยควรเริ่มต้นด้วยการวิเคราะห์รายได้ ค่าใช้จ่ายอื่นๆ และรายได้ ตลอดจนกำไรสุทธิขององค์กร ค่าที่ได้รับจะบ่งบอกถึงการเปลี่ยนแปลงของการเติบโตของตัวบ่งชี้ที่แน่นอนซึ่งใช้ในการจัดทำงบการเงิน ถัดไป สร้างการคาดการณ์ระยะกลาง ในกรณีนี้ การประเมินความน่าดึงดูดใจในการลงทุนขององค์กรที่ดำเนินการอยู่รวมถึงสมมติฐานเกี่ยวกับพลวัตของการเติบโต หลังจากนั้น การคาดการณ์และกระแสเงินสดจริงจะถูกคิดลดในอัตราที่สะท้อนถึงสถานการณ์ปัจจุบัน กล่าวอีกนัยหนึ่ง สิ่งเหล่านี้นำไปสู่มูลค่าปัจจุบันของบริษัท ทั้งหมดนี้ทำให้นักลงทุนสามารถค้นหามูลค่าที่แท้จริงและกำหนดศักยภาพได้

อย่างไรก็ตาม ตามที่ผู้เชี่ยวชาญบางคนระบุว่า วิธีการกำหนดกระแสการเงินที่มีส่วนลดนั้นไม่ถูกต้องทั้งหมด ท้ายที่สุด เมื่อนำมาใช้ ตัวชี้วัดของระยะเวลาคาดการณ์จะถูกคำนวณด้วยการถ่ายโอนทางกลของแนวโน้มที่มีอยู่ในไดนามิกของการพัฒนาองค์กร สมมติฐานที่ทำขึ้นเป็นเรื่องส่วนตัวล้วนๆ นั่นคือเหตุผลที่ไม่มีการรับประกันว่าจะไม่มีข้อผิดพลาดในการคำนวณ

การวิเคราะห์ปัจจัยที่มีอิทธิพลทั้งภายในและภายนอก

เมื่อใช้เทคนิคนี้ ตัวชี้วัดสำหรับการประเมินความน่าดึงดูดใจในการลงทุนขององค์กรจะถูกระบุในขั้นตอนที่เชื่อมต่อถึงกันหลายขั้นตอน ขั้นตอนต่อเนื่องของงานดังกล่าว ได้แก่:

- เลือกปัจจัยที่สำคัญที่สุด (ภายในและภายนอก) เพื่อดึงดูดความสนใจของนักลงทุน งานนี้ใช้วิธีเดลฟี

- สร้างแบบจำลองหลายปัจจัยถดถอย ผลลัพธ์ที่ได้จึงชัดเจนถึงผลกระทบที่ปัจจัยที่เลือกอาจมีต่อความน่าดึงดูดใจในการลงทุนขององค์กร

- วิเคราะห์ข้อมูลที่ได้รับ โดยคำนึงถึงปัจจัยที่ระบุและพัฒนาคำแนะนำเฉพาะ

วิธีการที่อธิบายไว้ค่อนข้างมีประสิทธิภาพในการประเมินความน่าดึงดูดใจในการลงทุนของบริษัท ท้ายที่สุด แอปพลิเคชันนี้จัดให้มีแนวทางบูรณาการในการศึกษากิจกรรมขององค์กร และคำนึงถึงปัจจัยที่มีอยู่ทั้งหมดทั้งภายในและภายนอก อย่างไรก็ตาม วิธีการนี้เรียกว่าอุดมคติไม่ได้ อันที่จริงในระหว่างการผ่านขั้นตอนที่หนึ่งและสามของการตรวจสอบจะดำเนินการบนพื้นฐานของแบบสอบถามและการสำรวจ ทำให้ผลลัพธ์สุดท้ายขึ้นอยู่กับการประเมินตามอัตวิสัย ซึ่งทำให้ความแม่นยำลดลง

รุ่นเจ็ดปัจจัย

เมื่อใช้เทคนิคนี้ ตัวบ่งชี้หลักในการพิจารณาความน่าดึงดูดใจขององค์กรสำหรับนักลงทุน เช่น ผลตอบแทนจากสินทรัพย์ คำจำกัดความของเกณฑ์ดังกล่าวเกิดจากข้อเท็จจริงที่ว่ากิจกรรมของบริษัทส่วนใหญ่ขึ้นอยู่กับสถานะของทรัพยากรที่มีอยู่ องค์ประกอบและโครงสร้าง คุณภาพและปริมาณ ความสามารถในการแลกเปลี่ยนกันได้และส่วนเติมเต็ม ตลอดจนเงื่อนไขที่ทำให้มั่นใจได้ว่า การใช้งานอย่างมีประสิทธิภาพสูงสุด

ในรูปแบบเจ็ดปัจจัย ผลตอบแทนจากสินทรัพย์ก็เท่าเดิมตัวบ่งชี้ที่คำนวณจากการขายเช่นเดียวกับวัฏจักรของสินทรัพย์หมุนเวียนอัตราส่วนสภาพคล่องในปัจจุบันหนี้สินระยะสั้นและลูกหนี้ส่วนแบ่งของเจ้าหนี้ในจำนวนเงินที่ยืมและอัตราส่วนของสินทรัพย์ขององค์กรต่อหนี้สินขององค์กร เกี่ยวกับเงินกู้

การวิเคราะห์ตัวชี้วัดเหล่านี้ทำให้คุณสามารถระบุผลกระทบของปัจจัยเหล่านี้ต่อผลลัพธ์สุดท้ายได้ นักลงทุนที่ประเมินผลตอบแทนจากสินทรัพย์ต้องเข้าใจว่ายิ่งสูงเท่าไร บริษัทก็ยิ่งมีประสิทธิภาพมากขึ้นเท่านั้น และนี่คือการประเมินความน่าดึงดูดใจในการลงทุนขององค์กร เมื่อต้องการทำเช่นนี้ ดัชนีของการเปลี่ยนแปลงของปัจจัยที่ระบุทั้งหมดจะถูกคูณ ค่าที่ได้จะเป็นตัวกำหนดระดับความน่าดึงดูดใจของวัตถุเพื่อการลงทุน

เมื่อใช้โมเดลเจ็ดปัจจัย เป็นไปได้ที่จะระบุตัวบ่งชี้ที่จะกลายเป็นเกณฑ์หลักในการตัดสินใจทางคณิตศาสตร์อย่างถูกต้องทางคณิตศาสตร์ อย่างไรก็ตาม เขาจะพิจารณาเฉพาะข้อมูลภายในที่ระบุกิจกรรมขององค์กร และจะตรวจสอบเฉพาะด้านการเงินของปัญหาเท่านั้น

การประเมินส่วนรวมโดยใช้ตัวชี้วัดภายใน

เมื่อใช้เทคนิคนี้ จะใช้ปัจจัยที่จัดกลุ่มเป็นห้าช่วงตึก ทั้งหมดนี้เป็นตัวชี้วัดภายในของผลการดำเนินงานของบริษัท ซึ่งส่งผลโดยตรงต่อความน่าดึงดูดใจสำหรับนักลงทุน ในหมู่พวกเขา:

- ประสิทธิภาพในการใช้สินทรัพย์ถาวรและหมุนเวียน (สินทรัพย์ที่มีตัวตน)

- สถานะการเงิน;

- การใช้ทรัพยากรมนุษย์

- งานในทิศทางการลงทุน

- ประสิทธิภาพทางธุรกิจ

เมื่อพิจารณาจากอินดิเคเตอร์ของแต่ละบล็อคเหล่านี้ นักลงทุนที่มีศักยภาพจะทำการคำนวณเพื่อให้ได้อินดิเคเตอร์ที่สมบูรณ์ซึ่งสามารถบ่งบอกถึงความน่าดึงดูดใจขององค์กรในการลงทุน การคำนวณดังกล่าวประกอบด้วยสองขั้นตอน รายการแรกเปิดเผยค่ามาตรฐานและค่าอ้างอิงของปริมาณที่มีอยู่ทั้งหมด รวมถึงน้ำหนักในตัวบ่งชี้ที่ซับซ้อน หลังจากนั้น เมื่อคำนึงถึงปีก่อนหน้าทั้งหมด การคำนวณฟังก์ชันที่เป็นไปได้ก็ถูกดำเนินการ

บทบาทของตัวบ่งชี้ที่ซับซ้อนนั้นเล่นโดยการคำนวณการประเมินอันดับความน่าดึงดูดใจในการลงทุนขององค์กร แนวคิดนี้แสดงถึงการบ่งชี้ตำแหน่งของวัตถุที่วิเคราะห์ตามมาตราส่วนของตัวบ่งชี้ที่มีอยู่ คะแนนเรตติ้งเป็นการเปรียบเทียบระบบข้อมูลที่บ่งบอกถึงประสิทธิผลของงานการเงินและเศรษฐกิจของบริษัทกับองค์กรที่ได้รับการยอมรับตามเงื่อนไขเป็นมาตรฐาน ซึ่งถือว่าผลลัพธ์ดีที่สุดในพื้นที่ตลาดที่ทำการศึกษา

เมื่อสิ้นสุดขั้นตอน ข้อมูลที่ได้รับจะถูกนำมารวมกันและทำการประเมินอย่างครอบคลุมสำหรับแต่ละช่วงตึก ผลลัพธ์ของขั้นตอนที่สองคือการคำนวณทางคณิตศาสตร์ของการประเมินความน่าดึงดูดใจในการลงทุนขององค์กร

เทคนิคนี้มีความเป็นกลาง และนี่คือข้อได้เปรียบที่ชัดเจน นอกจากนี้ การลดการคำนวณเป็นตัวบ่งชี้สุดท้ายทำให้การตีความผลลัพธ์ง่ายขึ้นอย่างมาก นอกจากนี้การให้คะแนนยังให้โอกาสในการเปรียบเทียบองค์กรที่มีรูปแบบการเป็นเจ้าของที่แตกต่างกัน

ในด้านลบ ผู้เชี่ยวชาญเน้นที่การใช้ตัวบ่งชี้ประสิทธิภาพภายในของบริษัทเท่านั้นโดยแยกจากเงื่อนไขภายนอกเมื่อใช้วิธีการ

การประเมินที่ครอบคลุม

วิธีนี้อยู่ในการวิเคราะห์ปัจจัยหลายอย่างของกิจกรรมของบริษัท ซึ่งเป็นส่วนประกอบภายในและภายนอก เมื่อนำไปใช้ ผลลัพธ์สุดท้ายจะลดลงเหลือตัวบ่งชี้เดียว รวมสามส่วน ได้แก่ ทั่วไป พิเศษ และการควบคุม พิจารณาข้อมูลที่แต่ละอันประกอบด้วย

ส่วนทั่วไปประกอบด้วยการประเมินตำแหน่งของบริษัทในตลาด ชื่อเสียงทางธุรกิจ การพึ่งพากิจกรรมของบริษัทกับผู้ซื้อและซัพพลายเออร์รายใหญ่ ระดับการจัดการและความคิดเห็นของผู้ถือหุ้น พร้อมทั้งวิเคราะห์ประสิทธิภาพของบริษัทในอนาคต การให้คะแนนความน่าดึงดูดใจในการลงทุนขององค์กรนั้นมอบให้ใน 5 ขั้นตอนแรกของงานดังกล่าว ขั้นตอนสุดท้ายคือการศึกษาพลวัตของตัวชี้วัดกิจกรรมทางการเงินและเศรษฐกิจของวัตถุที่ควรลงทุนด้วยเงิน

ส่วนพิเศษกล่าวถึงขั้นตอนของการประเมินองค์กรที่ระบุลักษณะ:

- ประสิทธิภาพโดยรวม;

- สัดส่วนของการเติบโตทางเศรษฐกิจ

- ปฏิบัติการ การเงิน นวัตกรรมและการลงทุน

- คุณภาพกำไร

ในขั้นตอนแรกของการพัฒนาส่วนพิเศษ โมเดลเมทริกซ์ไดนามิกถูกสร้างขึ้น ของเธอองค์ประกอบเหล่านี้เป็นดัชนีของตัวบ่งชี้ที่เป็นตัวหลักในการพิจารณากิจกรรมของบริษัท พวกเขาทั้งหมดถูกจัดกลุ่มเป็นสามกลุ่ม ในหมู่พวกเขา:

- เริ่มต้น ระบุจำนวนทรัพยากรที่ใช้

- ขั้นกลาง ซึ่งสามารถใช้เพื่อกำหนดลักษณะกระบวนการผลิต

- ขั้นสุดท้ายกำหนดคุณภาพของผลงานของบริษัท

ขั้นตอนที่สองของการพัฒนาส่วนพิเศษเกี่ยวข้องกับการวิเคราะห์สถานการณ์ของสัดส่วนของจังหวะการเติบโตของตัวบ่งชี้ประสิทธิภาพหลักของบริษัท

ในขั้นตอนที่สาม ค่าสัมประสิทธิ์ของการลงทุนนวัตกรรม กิจกรรมทางการเงินและการดำเนินงานขององค์กรจะถูกคำนวณ

ขั้นตอนที่สี่ประกอบด้วยการประเมินคุณภาพของกำไรตามตัวบ่งชี้ความสามารถในการละลายและการทำกำไร

หลังจากรวบรวมสองส่วนแรกของวิธีการนี้แล้ว จะมีการให้คะแนนขั้นสุดท้าย ในอนาคตจะมีการสรุป

ในส่วนควบคุมของวิธีการ ค่าสัมประสิทธิ์สุดท้ายจะถูกคำนวณ มันถูกกำหนดเป็นผลรวมของผลิตภัณฑ์ของคะแนนที่กำหนด เช่นเดียวกับค่าสัมประสิทธิ์การถ่วงน้ำหนัก จากผลลัพธ์ที่ได้ จึงเป็นข้อสรุปสุดท้าย

วิธีนี้มีข้อดีเหนือวิธีอื่นๆ ในการประเมินความน่าดึงดูดใจในการลงทุนขององค์กร สรุปได้ในแนวทางบูรณาการในการพิจารณาประเด็นดังกล่าว โดยครอบคลุมค่าสัมประสิทธิ์และตัวชี้วัดจำนวนมาก ตลอดจนลดผลงานให้เหลือค่าเดียว

ข้อเสียของวิธีการปรากฏอยู่ในผลที่มีอยู่ของอัตวิสัย เกิดขึ้นเมื่อผู้เชี่ยวชาญทำการประเมินโดยผู้เชี่ยวชาญ อย่างไรก็ตาม ข้อเสียดังกล่าวได้รับการชดเชยโดยการรวมตัวบ่งชี้ทางเศรษฐกิจแบบสัมพัทธ์และแบบสัมบูรณ์จำนวนมากในพื้นที่ที่วิเคราะห์

เพิ่มทุน

ทำอย่างไรให้ธุรกิจของคุณลงทุน? ในการทำเช่นนี้ จำเป็นต้องนำผลงานของบริษัทไปสู่ระดับที่จะดึงดูดความสนใจของเงินทุน

หลังการประเมิน วิธีเพิ่มความน่าดึงดูดใจในการลงทุนขององค์กรและการเติบโตของตัวชี้วัดที่สำคัญที่สุดสามารถทำได้ดังนี้:

- การเพิ่มประสิทธิภาพที่มั่นคงของบริษัทในภาคการผลิต กุญแจสู่ความสำเร็จในกรณีนี้คือการใช้ทรัพยากรที่องค์กรมีอย่างมีประสิทธิภาพ ตัวอย่างเช่น เครื่องจักรห้าเครื่องในสิบเครื่องทำงานในร้านค้า เครื่องแรกจะเสื่อมสภาพอย่างรวดเร็ว และอีกเครื่องหนึ่งจะขึ้นสนิมเมื่อเวลาผ่านไป แต่ในขณะเดียวกัน ผลิตภัณฑ์ที่ผลิตโดยองค์กรไม่ควรค้างอยู่ในคลังสินค้า ต้องส่งไปดำเนินการทันที นั่นคือเหตุผลที่งานของบริษัทในทิศทางนี้ต้องสมดุลกันอย่างชัดเจน

- รับประกันความสำเร็จในเชิงพาณิชย์ เฉพาะบริษัทที่มีผลงานดีเท่านั้นจึงจะมีสิทธิ์ได้รับตำแหน่งที่หนึ่งในการจัดอันดับความนิยมและรับทุนเพิ่มเติม

- รักษาเสถียรภาพทางการเงิน ในการรับเงินทุนเพิ่มเติมเพื่อการพัฒนา จำเป็นต้องมีตัวบ่งชี้ประสิทธิภาพที่อยู่ในระดับที่เพียงพอ ในกรณีนี้จะทำได้อย่างไรบรรลุเกรดที่เพิ่มขึ้นตามที่ต้องการ? วิธีเพิ่มความน่าดึงดูดใจในการลงทุนขององค์กรและปรับปรุงงานคือการลดจำนวนหนี้ที่มีอยู่ รวมทั้งลดต้นทุนในการดำเนินกิจกรรม

- จัดระเบียบงานบริษัทอย่างถูกวิธี เพื่อเพิ่มความน่าดึงดูดใจขององค์กรให้กับนักลงทุน จำเป็นต้องพิจารณาถึงความเป็นไปได้ในการมีหน่วยงานบางหน่วยงาน เช่นเดียวกับบางหน่วยงานของโครงสร้างการจัดการ การปรับปรุงการจัดการทำให้พนักงานใช้เวลาทำงานได้อย่างมีเหตุมีผล ส่งผลให้บริษัทมีความน่าดึงดูดใจในการลงทุนทรัพยากรทางการเงินเพิ่มเติม

- การพัฒนาระบบจูงใจพนักงาน ความสำเร็จของบริษัทส่วนใหญ่ขึ้นอยู่กับอารมณ์ที่พนักงานปฏิบัติหน้าที่ ด้วยความยินดี พวกเขาจะทำงานกับระบบสิ่งจูงใจที่มีอยู่และโอกาสในการเติบโตในอาชีพการงาน โดยรู้ว่าพวกเขาได้รับรางวัลที่ดี

- แนะนำนวัตกรรมเทคโนโลยี สิ่งที่น่าสนใจสำหรับนักลงทุนคือองค์กรที่นำเสนอสินค้าคุณภาพสูงในตลาดซึ่งผลิตโดยใช้เทคโนโลยีที่ทันสมัย ในการที่จะเป็นหนึ่งในนั้น คุณจะต้องบำรุงรักษาอุปกรณ์ให้อยู่ในระดับสูงสุด รวมทั้งจ้างเฉพาะผู้เชี่ยวชาญที่มีคุณสมบัติสูงเท่านั้น

แนะนำ:

การฝึกอบรมบุคลากรในองค์กร: วิธีการ วิธีการ และคุณสมบัติ

เจ้าหน้าที่ตัดสินทุกอย่าง วลีนี้อายุเท่าไหร่ แต่ก็ยังไม่สูญเสียความเกี่ยวข้อง และไม่น่าเป็นไปได้ที่จะเกิดขึ้น แต่ด้วยแนวทางนี้ คำถามจึงเกิดขึ้นว่าต้องฝึกอบรมบุคลากรในองค์กรอย่างไร เดิมพันอะไร? ต้องคำนึงถึงความแตกต่างอะไรบ้าง?

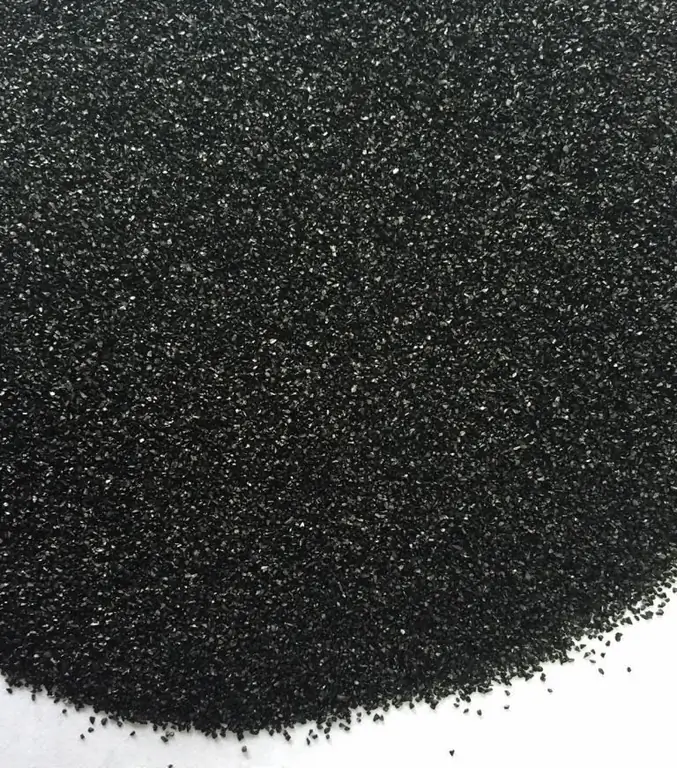

การบำบัดน้ำเสียจากผลิตภัณฑ์น้ำมัน: วิธีการ วิธีการ และประสิทธิภาพ

ในขณะนี้ เทคโนโลยีและวิธีการ วิธีการและหน่วย ต้องขอบคุณการบำบัดน้ำเสียจากผลิตภัณฑ์น้ำมัน เป็นวิธีที่สำคัญที่สุดในการปกป้องสิ่งแวดล้อม ในประเทศของเรา เป็นเวลาประมาณห้าปีแล้ว ที่ได้มีมาตรฐานตายตัวทางกฎหมายสำหรับการทำให้ของเหลวบริสุทธิ์ที่ปล่อยออกมาจากสถานประกอบการ เอกสารเกี่ยวกับปัญหานี้กำหนดคุณภาพและปริมาณน้ำที่โรงงานอุตสาหกรรมสามารถผลิตได้

การหล่อโลหะ: กระบวนการ วิธีการ วิธีการ

โลหะเป็นพื้นฐานของอารยธรรมสมัยใหม่ทั้งหมด ในหนึ่งปี มนุษยชาติสมัยใหม่ได้ขุดแร่และแปรรูปเหล็กจำนวนมหาศาลเพียงเท่านี้ก่อนที่คนทั้งโลกจะขุดมันมาอย่างน้อยสองศตวรรษ

การวัดคุณภาพคืออะไร? ความหมาย แนวคิดพื้นฐาน ประเภท วิธีการ

เมื่อมองแวบแรก เทคโนโลยีสำหรับการประเมินคุณลักษณะด้านคุณภาพจะขึ้นอยู่กับประเภทของผลิตภัณฑ์และคุณลักษณะทั้งหมด แต่เพื่อเพิ่มประสิทธิภาพการควบคุมคุณภาพในด้านต่างๆ อย่างแม่นยำ ซึ่งพวกเขาใช้แนวคิดในการรวมกฎเกณฑ์ในการประเมินผลิตภัณฑ์ให้เป็นหนึ่งเดียว และในบริบทนี้ สิ่งสำคัญคือต้องเข้าใจว่าการวัดคุณภาพคืออะไร? นี่เป็นแนวคิดที่ค่อนข้างหลายชั้นและคลุมเครือ แต่โดยทั่วไปสามารถแสดงเป็นกฎระเบียบด้านคุณภาพได้

บรรยากาศการลงทุนในรัสเซีย วิธีปรับปรุง

บทความนี้กล่าวถึงบรรยากาศการลงทุนในรัสเซีย ปัจจัยบวกและลบ เกี่ยวกับมาตรการปรับปรุง