2026 ผู้เขียน: Howard Calhoun | [email protected]. แก้ไขล่าสุด: 2025-01-24 13:26:15

การคลอดบุตรไม่ได้เป็นเพียงงานรื่นเริง แต่มักมีเอกสารประกอบมาด้วย ตัวอย่างเช่นเมื่อลงทะเบียนเอกสารและสวัสดิการเด็ก พลเมืองที่มีงานทำมีสิทธิได้รับการลดหย่อนภาษีเมื่อคลอดบุตร แต่ไม่ใช่ทุกคนที่รู้วิธีการจัดเรียง โชคดีที่การรับมือกับงานจะไม่ใช่เรื่องยาก แค่ทำความเข้าใจกฎหมายปัจจุบันให้ดีก็พอ

รายละเอียด

เครดิตภาษีเด็กแรกเกิดปี 2019 เรียกว่าเครดิตภาษีเด็กมาตรฐาน แต่มันคืออะไร?

ด้วยความช่วยเหลือของการหักนี้ พลเมืองจะสามารถลดฐานภาษีเมื่อคำนวณภาษีเงินได้บุคคลธรรมดาที่เรียกเก็บจากค่าจ้าง จริงสำหรับจำนวนเงินที่แน่นอน ขึ้นอยู่กับว่าแต่ละคนมีเด็กกี่คน

ใครมีโอกาส

การหักภาษีเมื่อแรกเกิดของเด็กสามารถออกได้โดยตัวแทนทางกฎหมายของผู้เยาว์ โดยปกติพวกเขาสามารถขอ:

- พ่อกับแม่;

- ผู้ปกครองคนเดียวของผู้เยาว์;

- การ์เดี้ยน;

- พ่อแม่บุญธรรม

ในเวลาเดียวกัน หากทั้งพ่อและแม่ทำงานในครอบครัว หนึ่งในนั้นอาจได้รับการลดหย่อนภาษีเพิ่มขึ้น ในการทำเช่นนี้คู่สมรสคนที่สองจะต้องสละสิทธิ์ที่เกี่ยวข้องเพื่อสามี/ภรรยา

เงื่อนไขเบื้องต้นในการรับ

ลดหย่อนภาษีเด็กเกิดได้อย่างไร ? ประเด็นคือสิทธิที่เกิดขึ้นหลังจากการปรากฏตัวของผู้เยาว์ในครอบครัว และจะหายไปเมื่อเด็กอายุครบ 18 ปี บางครั้ง - 16 หรือ 23 ปี แต่ไม่ใช่ผู้ปกครองทุกคนที่สามารถสมัครได้ คุณจะต้องตรวจสอบให้แน่ใจว่าได้ปฏิบัติตามเงื่อนไขที่กำหนดโดยกฎหมาย

ตัวอย่างเช่น เฉพาะพลเมืองที่มีสัญชาติรัสเซียเท่านั้นที่สามารถออกการหักภาษีได้ ผู้มีสิทธิ์ต้องมีการจ้างงานอย่างเป็นทางการและรายได้ที่ต้องเสียภาษี

การหักภาษีเมื่อแรกเกิดของเด็กออกให้สำหรับพลเมืองวัยทำงานที่ได้รับเงินเดือนสูงถึงสามแสนห้าหมื่นรูเบิลต่อปี มิฉะนั้น คุณไม่สามารถวางใจได้ ไม่ได้ให้โอกาสที่สอดคล้องกัน

ควรให้ความสนใจกับข้อเท็จจริงที่ว่าหากผู้ปกครองคนใดคนหนึ่งไม่มีงานทำอย่างเป็นทางการ ผู้เยาว์คนที่สองจะไม่มีสิทธิได้รับการหักเงินเพิ่มขึ้น

สำหรับหนึ่ง

การหักภาษีสำหรับการเกิดของลูกคนแรกทำให้เกิดคำถามมากมายสำหรับผู้ปกครอง ตัวอย่างเช่น คุณจะได้รับเท่าไหร่ในหนึ่งกรณี

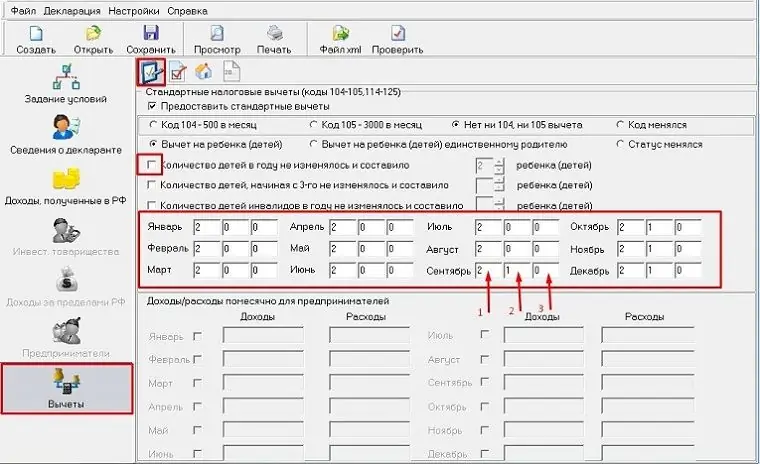

ดังที่ได้กล่าวไปแล้ว ขนาดของการลดหย่อนภาษีมาตรฐานในรัสเซียสำหรับเด็กขึ้นอยู่กับจำนวนผู้เยาว์ สำหรับทารกหนึ่งคนจะมีการหักเงิน 1,400 รูเบิล เป็นไปได้ไหมที่จะนับจำนวนมาก? ไม่ แต่มีข้อยกเว้น เช่น หากเด็กพิการ เพิ่มเติมในภายหลัง

สำหรับสองคน

แต่ถ้ามีลูกสองคนในครอบครัวล่ะ? ไม่สำคัญว่าพวกเขามาจากการแต่งงานเดียวกันหรือจากการแต่งงานที่แตกต่างกัน - สิ่งสำคัญคือผู้เยาว์จะถูก "ลงทะเบียน" ตามเอกสารของผู้ปกครองคนใดคนหนึ่งหรือพ่อแม่บุญธรรม

การหักภาษีมาตรฐานสำหรับการคลอดบุตรคือ 1,400 รูเบิล เช่นเดียวกับผู้เยาว์คนที่สองในครอบครัว นั่นคือบุคคลจะสามารถได้รับการหักรวม 2,800 รูเบิล

สามคนขึ้นไป

ไม่ใช่ทุกครอบครัวจำกัดให้มีลูกหนึ่งหรือสองคน นอกจากนี้ยังเกิดขึ้นที่ประชาชนให้กำเนิดลูกหลายคน - สามคนขึ้นไป และตามกฎแล้วเซลล์ของสังคมนั้นถือว่ามีลูกจำนวนมาก รัฐยังสนับสนุนพวกเขา เซลล์ของสังคมดังกล่าวสามารถนับการหักภาษีได้

สำหรับการปรากฏตัวของลูกคนที่สามและคนต่อมาคนทำงานจะได้รับ "ผลตอบแทน" มาตรฐานในจำนวนสามพันรูเบิล จำนวนเงินที่สอดคล้องกันจะออกให้สำหรับบุตรบุญธรรมคนที่สาม สี่ และบุตรบุญธรรมที่ตามมาหรือเกิดในภายหลัง ดังนั้นหากมีลูก 3 คนในครอบครัว พลเมืองจะได้รับ 1,400 + 1,400 + 3,000=5,800 rubles ในรูปแบบของการหักเงินแบบมาตรฐาน

หากมีผู้พิการ

ลดหย่อนภาษีเมื่อแรกเกิดเราพิจารณาลูกคนที่สอง นอกจากนี้ยังเกิดขึ้นที่เด็กเกิดหรือพิการ ภายใต้สถานการณ์ดังกล่าว ครอบครัวในสหพันธรัฐรัสเซียกำลังพยายามสนับสนุนผลประโยชน์ที่แปลกประหลาด และในด้านภาษีด้วยเช่นกัน ตัวอย่างเช่น ผู้ปกครองในกรณีนี้จะมีสิทธิได้รับการหักเงินเพิ่มขึ้น

เพียง 12,000 rubles. นี่คือจำนวนเงินที่จ่ายให้ตัวแทนทางกฎหมายของเด็กพิการหนึ่งคนจนกว่าเขาจะอายุครบ ข้อยกเว้นคือถ้าเด็กกำลังเรียนอยู่ที่ "จุด" ในกรณีดังกล่าว ผู้ปกครองอาจหักลดหย่อนได้จนกว่าผู้ทุพพลภาพจะมีอายุครบ 24 ปี หรือสำเร็จการศึกษา ครอบครัวจะได้รับเท่าไหร่? ในกรณีนี้การหักขั้นสุดท้ายจะเป็น 1,400 (หรือ 3,000) + 12,000 รูเบิล ตามด้วย "เทิร์น" ของเด็กโดยกำเนิดก็ถูกนำมาพิจารณาด้วย

สำหรับพ่อแม่บุญธรรม

การหักลดหย่อนภาษีเมื่อแรกเกิดของเด็กดังที่ได้กล่าวไปแล้วนั้น ไม่เพียงเกิดจากพ่อแม่ตามธรรมชาติเท่านั้น แต่ยังรวมถึงพ่อแม่บุญธรรมด้วย ในกรณีของผู้เยาว์ที่มีสุขภาพแข็งแรง จำนวนเงินจะถูกกำหนดตามหลักการที่ระบุไว้ข้างต้น ข้อยกเว้นคือถ้าเด็กมีความพิการ

ประเด็นคือพ่อแม่บุญธรรมในสถานการณ์ที่อธิบายไว้จะได้รับการหักเงินน้อยลง พวกเขามีสิทธิตามกฎหมายจำนวนหกพันรูเบิล ไม่มากไม่น้อย. แม่นยำยิ่งขึ้นเช่นในกรณีก่อนหน้านี้ มาตรฐานการหักเงินสำหรับเด็กที่มีสุขภาพดีจะถูกนำมาพิจารณาและจะมี "ค่าบริการ" สำหรับผู้ทุพพลภาพด้วย

ขอสถานที่

การหักภาษีเมื่อแรกเกิดของเด็กต้องได้รับการประมวลผลอย่างถูกต้อง และไม่ใช่ทุกคนที่รู้วิธีรับมือกับงานนี้ แท้จริงแล้วมันไม่ใช่อย่างนั้นยากอย่างที่คิดในตอนแรก

เสนอให้หักเงินผ่าน:

- ศูนย์มัลติฟังก์ชั่น;

- บริการที่เดียวจบ;

- บริการภาษีภูมิภาค;

- นายจ้าง

ตัวเลือกสุดท้ายคือตัวเลือกที่พบบ่อยที่สุด Federal Tax Service และหน่วยงานที่ได้รับอนุญาตอื่น ๆ จะใช้การหักเงินหากนายจ้างไม่ได้ออกหรือเก็บภาษีที่จ่ายเกิน

คำแนะนำตามคำขอ

จะขอลดหย่อนภาษีหลังมีลูกได้อย่างไร? เพื่อรับมือกับงานนี้ คุณจะต้องเตรียมตัว และตามกฎแล้ว หากคุณติดต่อนายจ้าง คุณจะต้องเผชิญกับเอกสารน้อยลง แต่โดยทั่วไปแล้ว การกระทำจะคล้ายกันในทั้งสองกรณี

ดังนั้น หากต้องการขอลดหย่อนภาษีมาตรฐานสำหรับเด็ก คุณต้อง:

- ชี้แจงว่าต้องเตรียมใบรับรองอะไรบ้าง แล้วประกอบเข้าด้วยกัน

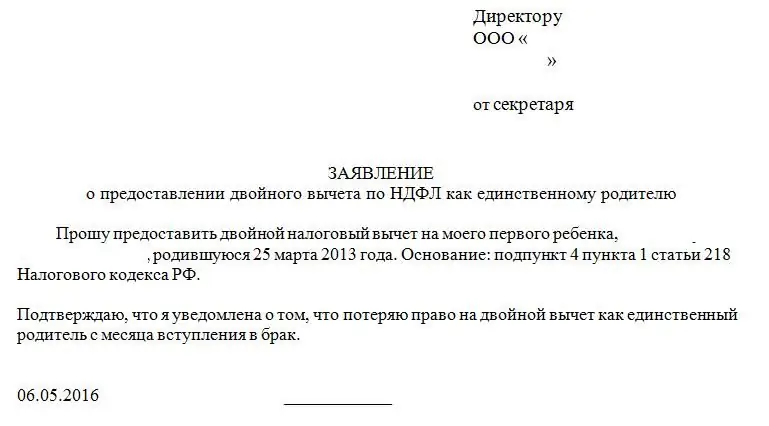

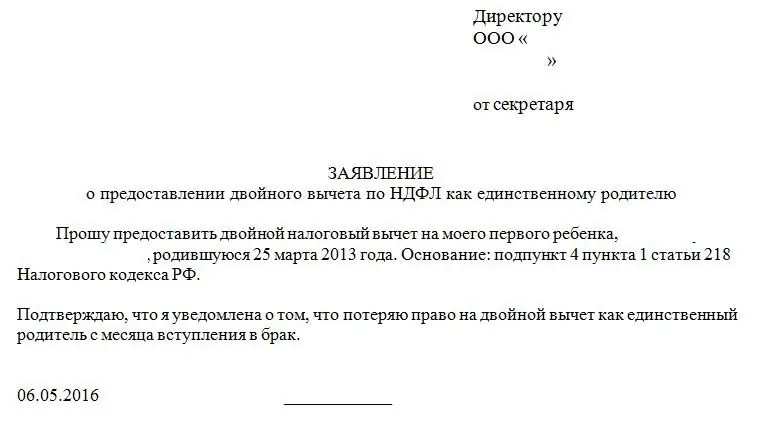

- กรอกใบสมัครลดหย่อนภาษี คุณสามารถกรอกแบบฟอร์มที่ MFC บนเว็บไซต์ของ Federal Tax Service หรือโดยตรงที่หน่วยงานด้านภาษี

- ยื่นคำร้องต่อหน่วยงานที่ได้รับมอบอำนาจ

- รอหน่อยนะ. หากเรากำลังพูดถึงการสมัครกับ Federal Tax Service - ประมาณหนึ่งเดือนครึ่งถึงสองเดือน หากส่งใบสมัครไปยังนายจ้าง - ก่อนเงินเดือนแรก

หากพลเมืองทำทุกอย่างถูกต้อง เขาจะได้รับการลดหย่อนภาษีเมื่อคลอดบุตร หรือมากกว่ามาตรฐานการหักเงินสำหรับเด็กในขนาดที่กำหนด มิฉะนั้นจะต้องแจ้งให้บุคคลนั้นทราบถึงการปฏิเสธของบริการ

สำคัญ: เมื่อคืนภาษีที่ชำระเกินแล้ว เงินจะถูกโอนไปยังผู้ยื่นคำร้องไปยังบัญชีที่ระบุในใบสมัคร มิเช่นนั้นฐานการคำนวณภาษีเงินได้บุคคลธรรมดาจากรายได้จะลดลง

เอกสารสำคัญ

สนใจลดหย่อนภาษีเด็กเกิดไหม? ใบสมัครที่ไม่มีเอกสารจะไม่ได้รับการยอมรับจากหน่วยงานที่ได้รับอนุญาต ดังนั้นจะต้องให้ความสนใจเป็นพิเศษกับใบรับรองที่จำเป็นสำหรับการลดหย่อนภาษีมาตรฐาน

ในกรณีของเรา จำเป็นต้องเตรียม:

- คำชี้แจงของแบบฟอร์มที่จัดตั้งขึ้น;

- คืนภาษี;

- สูติบัตรหรือสูติบัตรสำหรับเด็กเล็ก;

- จดทะเบียนสมรส (ถ้ามี);

- บัตรประชาชน

นี่น่าจะเพียงพอแล้วหากพลเมืองขอหักเงินจากนายจ้าง การอ้างอิงทั้งหมดจะต้องส่งเป็นต้นฉบับ คุณยังสามารถทำสำเนาและรับรองเอกสารเหล่านั้นได้

การอ้างอิงอื่นๆ

และอะไรอีกที่จะเป็นประโยชน์สำหรับการดำเนินงาน? เพื่อไม่ให้เข้าใจผิดจะเป็นการดีกว่าที่จะชี้แจงรายการที่เกี่ยวข้องกับ Federal Tax Service หรือหัวหน้า พวกเขาจะบอกคุณอย่างแน่นอนว่าต้องนำอะไรติดตัวไปในกรณีใดกรณีหนึ่ง นอกเหนือจากเอกสารที่ระบุก่อนหน้านี้ ในทางปฏิบัติ ผู้มีโอกาสเป็นผู้สมัครอาจต้องการข้อมูลเพิ่มเติม

ในหมู่พวกเขาคือ:

- สำเนาหนังสือเดินทางของคู่สมรสที่มีการปฏิเสธการหัก (แนะนำให้ระบุในเอกสารที่โปรดปรานคน);

- ใบรับรองความทุพพลภาพสำหรับผู้เยาว์;

- ข้อความแสดงเงินเดือนของผู้สมัคร

การฝึกฝนแสดงให้เห็นว่าการเตรียมการนั้นไม่มีอะไรยากหรือเข้าใจยาก หากบิดามารดาอีกฝ่ายเสียชีวิต คู่สมรสต้องแนบใบมรณะบัตรหรือใบแจ้งการตาย บุคคลที่เกี่ยวข้องจะมีสิทธิได้รับการหักเงินเพิ่มขึ้น แต่จนกว่าจะแต่งงานใหม่เท่านั้น

ปฏิเสธได้ไหม

วิธีการขอลดหย่อนภาษีสำหรับการเกิดของเด็กนั้นชัดเจนแล้ว พลเมืองสามารถปฏิเสธการสมัครได้หรือไม่

ใช่ แต่กรณีนี้อยู่ไกลจากกรณีที่พบบ่อยที่สุด อย่างไรก็ตาม บางครั้งมันก็เกิดขึ้นในทางปฏิบัติ การปฏิเสธที่จะให้หักภาษีต้องได้รับการพิสูจน์

สถานการณ์นี้มักเกิดขึ้นเมื่อ:

- ไม่ได้ให้เอกสารที่จำเป็นทั้งหมดแก่ทางการ

- การอ้างอิงที่ใช้ไม่ถูกต้อง

- ผู้สมัครไม่มีรายได้อย่างเป็นทางการ

- เด็กได้รับการปล่อยตัวหรือบรรลุนิติภาวะแล้ว

- รายได้ประจำปีของพลเมืองเกินมูลค่าสูงสุดที่หักได้

หากเด็กพิการกำลังเรียนอยู่ ขอแนะนำให้เตรียมเพิ่มเติมด้วย:

- สัญญาบริการการศึกษา

- ใบรับรองนักเรียน

ในกรณีนี้ ตามกฎแล้ว นายจ้างสามารถปฏิเสธที่จะหักเงินพนักงาน โดยรายงานเหตุผลด้วยวาจา และหน่วยงานภาษีจะต้องให้การปฏิเสธเป็นลายลักษณ์อักษร

สรุป

ลดหย่อนภาษีมาตรฐานสำหรับเด็กได้ทุกคน แม่นยำยิ่งขึ้น ประชาชนจะทราบเวลาและวิธีการดำเนินการเพื่อให้บรรลุภารกิจ

ความจริงทุกอย่างไม่ได้ยากอย่างที่คิดในตอนแรก หากคุณรู้วิธีดำเนินการ คุณสามารถหักลดหย่อนภาษีประเภทใดก็ได้อย่างรวดเร็ว และไม่เพียงแต่เกิดหรือรับเลี้ยงบุตรบุญธรรม

แนะนำให้หักเงินทันทีหลังจากผลิตเอกสารเด็ก ด้วยวิธีนี้คุณจะสามารถได้รับประโยชน์สูงสุดอย่างถูกกฎหมาย การลดภาษีเงินได้บุคคลธรรมดาถึงแม้จะเพียงเล็กน้อยก็ไม่จำเป็นสำหรับครอบครัวที่มีลูก

แนะนำ:

วิธีรับ 2,000 rubles ในหนึ่งวัน: วิธี, ประเภทรายได้, เคล็ดลับและลูกเล่น

วันนี้ไม่ใช่ความลับสำหรับทุกคน ประเทศเรากำลังเผชิญกับวิกฤตเศรษฐกิจ เป็นผลให้หลายคนอยู่ในสถานการณ์ทางการเงินที่ยากลำบาก แต่สิ่งนี้ไม่ควรถือเป็นปัญหาระดับโลก การขาดเงินควรผลักดันให้คนๆ หนึ่งเรียนรู้อาชีพใหม่ หารายได้เสริม และทุกวิถีทางในการแก้ปัญหาทางการเงิน บทความนี้จะช่วยให้คุณเรียนรู้วิธีหาเงิน 2,000 รูเบิลในหนึ่งวัน โดยไม่ต้องออกจากบ้าน

โปรแกรมโกดัง: ภาพรวม คำอธิบาย ใบสมัคร ประเภท และบทวิจารณ์

วิธีที่มีประสิทธิภาพวิธีหนึ่งในการลดต้นทุนขององค์กรคือการเพิ่มประสิทธิภาพของการดำเนินงานคลังสินค้า เป้าหมายนี้ทำได้โดยกระบวนการอัตโนมัติ ทำให้บริษัทมีความได้เปรียบอย่างมากในตลาด

การขอคืนภาษีเมื่อซื้ออพาร์ตเมนต์: ใบสมัคร, เอกสาร, เงื่อนไขการคืนสินค้า

ลดหย่อนภาษี - สิทธิ์ในการรับเงินบางส่วนสำหรับการทำธุรกรรมบางอย่าง บทความนี้จะพูดถึงผลตอบแทนเมื่อซื้ออสังหาริมทรัพย์

ปุ๋ยน้ำ ชื่อ ใบสมัคร. สารกระตุ้นการเจริญเติบโตของพืช

บทความเกี่ยวกับปุ๋ยน้ำ พิจารณาคุณสมบัติความหลากหลายคุณสมบัติหลักและความแตกต่างของการใช้งาน

CMTPL คืนเมื่อขายรถ : ใบสมัคร เอกสาร

OSAGO ที่ราคาสูงขึ้นเรื่อย ๆ สนับสนุนให้เจ้าของที่ขายรถไปคืนส่วนที่ไม่ได้ใช้ของประกัน คำถามมากมายเกิดขึ้นที่ฟอรัมเฉพาะและเว็บไซต์ทางการของผู้ประกันตน ฝ่ายหลังไม่เต็มใจที่จะแสดงความคิดเห็นในหัวข้อนี้และยิ่งไม่เต็มใจที่จะให้คำแนะนำ การกลับมาของ OSAGO เมื่อขายรถเป็นไปได้ แต่มีคุณสมบัติหลายอย่างที่จะอำนวยความสะดวกในขั้นตอน